【事项名称】

出口退(免)税证明开具

【申请条件】

出口退(免)税证明开具事项包括:代理出口货物证明开具、代理进口货物证明开具、出口货物退运已补税(未退税)证明开具、出口货物转内销证明开具、委托出口货物证明开具及中标证明通知书开具。

1.代理出口货物证明开具

受托方代理委托方企业出口业务后,需在自货物报关出口之日起至次年4 月15日前向其主管税务机关申请开具《代理出口货物证明》,并及时转交给委托方。未在规定期限内开具《代理出口货物证明》的,在收齐退(免)税凭证及相关电子信息后,即可申报办理出口退(免)税。代理出口业务如发 生在受托方被停止出口退税权期间的,按规定不予出具证明。

2.代理进口货物证明开具

以双委托方式(生产企业进口料件、出口成品均委托出口企业办理)从事的进料加工业务,委托进口加工贸易料件,受托进口企业及时向其主管税务机关申请开具《代理进口货物证明》,并及时转交给委托方,委托方据此向其主管税务机关申请办理退(免)税相关业务。

3.委托出口货物证明开具

委托出口货物属于国家取消出口退税的,委托方应自货物报关出口之日起至次年3月15日前,凭委托代理出口协议(复印件)向主管税务机关申请开具《委托出口货物证明》,对于委托出口货物不属于国家取消出口退税的,税务机关不予办理。

4.出口货物已补税/未退税证明开具

出口货物报关离境、发生退运、且海关已签发出口货物报关单(出口退税专用)的,出口企业应先向主管税务机关申请开具《出口货物已补税/未退税证明》,并携其到海关申请办理退运手续。委托出口的货物发生退运的,应由委托方向主管税务机关申请开具《出口货物已补税/未退税证明》转交受托方,受托方凭该证明向主管税务机关申请开具《出口货物已补税/未退税证明》。

5.出口货物转内销证明开具

外贸企业发生原记入出口库存账的出口货物转内销或视同内销征税的,以及已申报退(免)税的出口货物发生退运并转内销的,外贸企业应于发生内销或视同内销的当月向主管税务机关申请开具《出口货物转内销证明》,并在取得出口货物转内销证明的下一个增值税纳税申报期内作为进项税额的抵扣凭证使用。

原执行免退税办法的企业,在批准变更次月的增值税纳税申报期内可将原计入出口库存账的且未申报免退税的出口货物向主管税务机关申请开具《出口转内销证明》。

6.中标证明通知书开具

利用外国政府贷款或国际金融组织贷款建设的项目,招标机构需在中标企业签订的供货合同生效后,向其所在地主管税务机关申请办理《中标证明通知书》。《中标证明通知书》是中标企业主管税务机关对中标企业销售中标机电产品申请退(免)税业务的审核内容之一。不属于规定范围的贷款机构和中标机电产品,不予办理。

【设定依据】

1.《国家税务总局关于发布〈出口货物劳务增值税和消费税管理办法〉的公告》( 国家税务总局公告 2012 年第 24 号)第十条

代理出口货物证明

委托出口的货物,受托方须自货物报关出口之日起至次年4月15日前,向主管税务机关申请开具《代理出口货物证明》(附件31),并将其及时转交委托方,逾期的,受托方不得申报开具《代理出口货物证明》。申请开具代理出口货物证明时应填报《代理出口货物证明申请表》(见附件32),提供正式申报电子数据及下列资料:

1.代理出口协议原件及复印件;

2.出口货物报关单;

3.委托方税务登记证副本复印件;

4.主管税务机关要求报送的其他资料。

受托方被停止退(免)税资格的,不得申请开具代理出口货物证明。

(二)代理进口货物证明

委托进口加工贸易料件,受托方应及时向主管税务机关申请开具代理进口货物证明,并及时转交委托方。受托方申请开具代理进口货物证明时,应填报《代理进口货物证明申请表》(见附件33),提供正式申报电子数据及下列资料:

1.加工贸易手册及复印件;

2.进口货物报关单(加工贸易专用);

3.代理进口协议原件及复印件;

4.主管税务机关要求报送的其他资料。

(三)出口货物退运已补税(未退税)证明

出口货物发生退运的,出口企业应先向主管税务机关申请开具《出口货物退运已补税(未退税)证明》(附件34),并携其到海关申请办理出口货物退运手续。委托出口的货物发生退运的,由委托方申请开具出口货物退运已补税(未退税)证明并转交受托方。申请开具《出口货物退运已补税(未退税)证明》时应填报《退运已补税(未退税)证明申请表》(见附件35),提供正式申报电子数据及下列资料:

1.出口货物报关单(退运发生时已申报退税的,不需提供);

2.出口发票(外贸企业不需提供);

3.税收通用缴款书原件及复印件(退运发生时未申报退税的、以及生产企业本年度发生退运的、不需提供);

4.主管税务机关要求报送的其他资料。

(四)补办出口报关单证明及补办出口收汇核销单证明

丢失出口货物报关单或出口收汇核销单的,出口企业应向主管税务机关申请开具补办出口报关单证明或补办出口收汇核销单证明。

1.申请开具补办出口报关单证明的,应填报《补办出口货物报关单申请表》(见附件36),提供正式申报电子数据及下列资料:

(1)出口货物报关单(其他联次或通过口岸电子执法系统打印的报关单信息页面);

(2)主管税务机关要求报送的其他资料。

2.申请开具补办出口收汇核销单证明的,应填报《补办出口收汇核销单证明申请表》(见附件37),提供正式申报电子数据及下列资料:

(1)出口货物报关单(出口退税专用或其他联次或通过口岸电子执法系统打印的报关单信息页面);

(2)主管税务机关要求报送的其他资料。

(五)出口退税进货分批申报单

外贸企业购进货物需分批申报退(免)税的及生产企业购进非自产应税消费品需分批申报消费税退税的,出口企业应凭下列资料填报并向主管税务机关申请出具《出口退税进货分批申报单》(见附件38):

1.增值税专用发票(抵扣联)、消费税专用缴款书、已开具过的进货分批申报单;

2.增值税专用发票清单复印件;

3.主管税务机关要求提供的其他资料及正式申报电子数据。

(六)出口货物转内销证明

外贸企业发生原记入出口库存账的出口货物转内销或视同内销货物征税的,以及已申报退(免)税的出口货物发生退运并转内销的,外贸企业应于发生内销或视同内销货物的当月向主管税务机关申请开具出口货物转内销证明。申请开具出口货物转内销证明时,应填报《出口货物转内销证明申报表》(见附件39),提供正式申报电子数据及下列资料:

1.增值税专用发票(抵扣联)、海关进口增值税专用缴款书、进货分批申报单、出口货物退运已补税(未退税)证明原件及复印件;

2.内销货物发票(记账联)原件及复印件;

3.主管税务机关要求报送的其他资料。

外贸企业应在取得出口货物转内销证明的下一个增值税纳税申报期内申报纳税时,以此作为进项税额的抵扣凭证使用。

(七)中标证明通知书

利用外国政府贷款或国际金融组织贷款建设的项目,招标机构须在招标完毕并待中标企业签订的供货合同生效后,向其所在地主管税务机关申请办理《中标证明通知书》。招标机构应向主管税务机关报送《中标证明通知书》及中标设备清单表(见附件40),并提供下列资料和信息:

1.国家评标委员会《评标结果通知》;

2.中标项目不退税货物清单(见附件41);

3.中标企业所在地主管税务机关的名称、地址、邮政编码;

4.贷款项目中,属于外国企业中标再分包给国内企业供应的机电产品,还应提供招标机构对分包合同出具的验证证明;

5.贷款项目中属于联合体中标的,还应提供招标机构对联合体协议出具的验证证明;

6.税务机关要求提供的其他资料。

(八)丢失有关证明的补办

出口企业或其他单位丢失出口退税有关证明的,应向原出具证明的税务机关填报《关于补办出口退税有关证明的申请》(附件42),提供正式申报电子数据。原出具证明的税务机关在核实确曾出具过相关证明后,重新出具有关证明,但需注明“补办”字样。

2. 《国家税务总局关于发布〈市场采购贸易方式出口货物免税管理办法(试行)〉的公告》(国家税务总局公告 2015 年第 89 号)第四条

委托出口的市场经营户应与市场采购贸易经营者签订《委托代理出口货物协议》。受托出口的市场采购贸易经营者在货物报关出口后,应在规定的期限内向主管税务机关申请开具《代理出口货物证明》。

3. 《国家税务总局关于出口货物劳务增值税和消费税有关问题的公告》(国家税务总局公告 2013 年第 65 号)第十一条

委托出口的货物,委托方应自货物报关出口之日起至次年3月15日前,凭委托代理出口协议(复印件)向主管税务机关报送《委托出口货物证明》(附件4)及其电子数据。主管税务机关审核委托代理出口协议后在《委托出口货物证明》签章。

受托方申请开具《代理出口货物证明》时,应提供规定的凭证资料及委托方主管税务机关签章的《委托出口货物证明》。

4. 《国家税务总局关于出口退(免)税有关问题的公告》(国家税务总局公告 2015 年第 29 号)第三条

委托出口的货物,除国家取消出口退税的货物外,委托方不再向主管税务机关报送《委托出口货物证明》,此前未报送《委托出口货物证明》的不再报送;受托方申请开具《代理出口货物证明》时,不再提供委托方主管税务机关签章的《委托出口货物证明》。

5. 《国家税务总局关于<出口货物劳务增值税和消费税管理办法>有关问题的公告》(国家税务总局公告 2013 年第 12 号)第四条

委托出口货物发生退运的,应由委托方向主管税务机关申请开具《出口货物退运已补税(未退税)证明》转交受托方,受托方凭该证明向主管税务机关申请开具《出口货物退运已补税(未退税)证明》。《管理办法》第十条第(三)项与此冲突的内容停止执行。

6.《国家税务总局关于发布<启运港退(免)税管理办法(2018 年 12 月 28 日修订)>的公告》(国家税务总局公告 2018 年第 66 号)第十一条

货物未运抵离境港不再出口,海关撤销出口货物报关单的,出口企业应按照现行规定向主管出口退税的税务机关申请出具《出口货物退运已补税(未退税)证明》,主管出口退税的税务机关在出具证明时,应使用撤销数据进行审核比对。出口企业未申报退(免)税的,不得再申报退(免)税;已申报办理退(免)税的,应补缴已退(免)税款。

7.《国家税务总局关于优化整合出口退税信息系统更好服务纳税人有关事项的公告》(国家税务总局公告2021年第15号)第四条

四、简化出口退(免)税证明开具

(一)纳税人申请开具《代理出口货物证明》时,报送简并优化后的《代理出口货物证明申请表》(附件17),停止报送纸质的《委托出口货物证明》。

(二)纳税人发生退运或者需要修改、撤销出口货物报关单时,报送简并优化后的《出口货物已补税/未退税证明》(附件18),停止报送《退运已补税(未退税)证明申请表》。主管税务机关按照下列规定在《出口货物已补税/未退税证明》上填写核实结果并反馈纳税人。

1.出口货物未申报出口退(免)税的,核实结果填写“未退税”。

2.已申报但尚未办理退(免)税的出口货物,适用免抵退税方式的,待纳税人撤销免抵退税申报后,或者向纳税人出具《税务事项通知书》,要求其在本月或次月申报免抵退税时以负数冲减原申报数据后,核实结果分别填写“未退税”“已补税”;适用免退税方式的,待纳税人撤销出口退(免)税申报后,核实结果填写“未退税”。

3.已办理退(免)税的出口货物,适用免抵退税方式的,待向纳税人出具《税务事项通知书》,要求其在本月或次月申报免抵退税时以负数冲减原申报数据后,核实结果填写“已补税”;适用免退税方式的,待纳税人补缴已退税款后,核实结果填写“已补税”。

纳税人委托出口货物发生退运或者需要修改、撤销出口货物报关单时,应由委托方向主管税务机关申请开具《出口货物已补税/未退税证明》转交受托方,受托方凭该证明向主管税务机关申请开具《出口货物已补税/未退税证明》。

纳税人未按规定负数冲减原免抵退税申报数据的,在冲减数据前不得再次申报退(免)税。

(三)纳税人需要作废出口退(免)税相关证明的,应向主管税务机关提出申请,并交回原出具的纸质证明。

【办理材料】

1.代理出口货物证明开具:

|

序号 |

材料名称 |

数量 |

备注 |

| 1 | 《代理出口货物证明申请表》及申报电子数据 | 1份 | 无 |

| 2 | 代理出口协议复印件 | 1份 | 无 |

| 3 | 委托方税务登记证件副本复印件 | 1份 | 无 |

2.代理进口货物证明开具:

|

序号 |

材料名称 |

数量 |

备注 |

| 1 | 《代理进口货物证明申请表》及申报电子数据 | 1份 | 无 |

| 2 | 加工贸易手册复印件 | 1份 | 无 |

| 3 | 代理进口协议复印件 | 1份 | 无 |

3.委托出口货物证明开具:

|

序号 |

材料名称 |

数量 |

备注 |

| 1 | 《委托出口货物证明》及申报电子数据 | 1份 | 无 |

| 2 | 委托代理出口协议复印件 | 1份 | 无 |

4.出口货物已补税/未退税证明开具:

|

序号 |

材料名称 |

数量 |

备注 |

|

| 1 | 《出口货物已补税/未退税证明》及申报电子数据 | 1份 | 无 | |

|

有以下情形的,还应提供相应材料 |

||||

|

适用情形 |

材料名称 |

数量 |

备注 |

|

| 生产企业出口货物发生退运 | 出口发票 | 1份 | 无 | |

| 外贸企业已申报免退税出口货物发生退运 | 税收通用缴款书复印件 | 1份 | 无 | |

| 委托出口货物发生退运 | 委托方主管税务机关开具的《出口货物已补税/未退税证明》 | 1份 | 无 | |

5.出口货物转内销证明开具:

|

序号 |

材料名称 |

数量 |

备注 |

|

| 1 | 《出口货物转内销证明申报表》及申报电子数据 | 1份 | 无 | |

| 2 | 内销货物发票(记账联)复印件 | 1份 | 外贸企业出口货物转内销时提供 | |

| 3 | 计提销项税的记账凭证复印件 | 1份 | 外贸企业出口视同内销征税的货物时提供 | |

|

有以下情形的,还应提供相应材料 |

||||

|

适用情形 |

材料名称 |

数量 |

备注 |

|

| 国内采购货物出口转内销 | 增值税专用发票(抵扣联)复印件 | 1份 | 无 | |

| 进口货物出口转内销 | 海关进口增值税专用缴款书复印件 | 1份 | 无 | |

| 出口货物发生退运并转内销 | 《出口货物已补税/未退税证明》复印件 | 1份 | 无 | |

6.中标证明通知书开具:

|

序号 |

材料名称 |

数量 |

备注 |

|

| 1 | 《中标证明通知书》及中标设备清单表 | 4份 | 无 | |

| 2 | 财政部门《关于外国政府贷款备选项目的通知》或财政部门与项目的主管部门或政府签订的《关于××行(国际金融组织)贷款“××项目”转贷协议(或分贷协议、执行协议)》的复印件 | 1份 | 无 | |

| 3 | 中标项目不退税货物清单 | 1份 | 无 | |

| 4 | 中标企业所在地主管税务机关的名称、地址、邮政编码 | 1份 | 无 | |

|

有以下情形的,还应提供相应材料 |

||||

|

适用情形 |

材料名称 |

数量 |

备注 |

|

| 贷款项目中属于外国企业中标再分包给国内企业供应的机电产品 | 招标机构对分包合同出具的验证证明 | 1份 | 无 | |

| 贷款项目中属于联合体中标 | 招标机构对联合体协议出具的验证证明 | 1份 | 无 | |

【办理地点】

1.可通过青岛市税务局各区、市办税服务厅(场所)、电子税务局办理(https://etax.qingdao.chinatax.gov.cn/portal/)。

办税服务厅查询网址:https://12366.chinatax.gov.cn/bsfw/bsdt/。

2.该事项未纳入同城通办。

【办理机构】

主管税务机关

【收费标准】

不收费

【办理时间】

除《委托出口货物证明》开具即时办结外,其余事项税务机关应自受理之日起5个工作日内办结(相关资料信息等需进一步核实真实性的除外)。

各区、市局办税服务厅办理时间,详见办税地图:https://12366.chinatax.gov.cn/bsfw/bsdt/。

【联系电话】

可拨打053212366或主管税务机关咨询电话咨询。

主管税务机关咨询电话查询网址:https://12366.chinatax.gov.cn/bsfw/bsdt/。

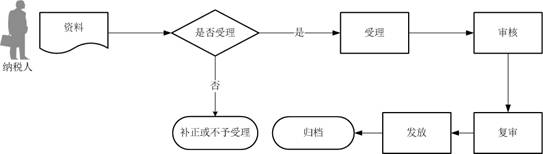

【办理流程】

【纳税人注意事项】

1.纳税人对报送材料的真实性和合法性承担责任。

2.文书表单可在青岛市税务局网站“下载中心”栏目查询下载或到办税服务厅领取。

3.纳税人使用符合电子签名法规定条件的电子签名,与手写签名或者盖章具有同等法律效力。

4.纳税人提供的各项资料为复印件的,均需注明“与原件一致”并签章。

5.在税务机关停止为其办理出口退税期间,出口企业代理其他单位出口的货物,不得向税务机关申请开具《代理出口货物证明》。

6.综服企业受中小企业委托代理出口的货物,由综服企业申请开具《代理出口货物证明》的,综服企业应在《代理出口货物证明申请表》“备注”栏内注明“WMZHFW”标识,委托企业申报退(免)税时不再提供纸质《代理出口货物证明》。

7.出口企业或其他单位认为出口退税有关证明出具有误需要作废的,应向原出具证明的税务机关提申请作废已出具证明,并提供已出具的纸质证明全部联次。

【办理材料表单下载】